ชวนมาดาวน์โหลด Kept

รับดอกเบี้ยสูงสุด 2% ต่อปี* ถอนได้ ไม่มีเงื่อนไข!

หมายเหตุ

: บทวิเคราะห์นี้จัดทำขึ้นในทุกวันจันทร์ ดังนั้นบทความบางส่วนอาจจะมีความคลาดเคลื่อนของข้อมูลได้

สัปดาห์ต้นเดือนของเดือนพฤศจิกายน 2024 ไม่ได้มีตัวชขี้วัดที่สำคัญออกมามากนัก แต่สิ่งที่น่าจับตามองคือ FED Interest Rate Decision โดยที่มีการคาดการณ์ว่า FED จะลดอัตราดอกเบี้ยลงเหลือ 4.50% - 4.75% หรือลดลง 50 BPS และด้วยการที่ปัจจัยในเรื่องของการเลือกตั้งในฝั่งของ US และ Trump นั้นมีโอกาสที่จะชนะมากกว่า 50% และด้วยการที่ Trump นั้นเป็นคนที่สนใจในโลกของคริปโทฯ อยู่แล้ว ทำให้การที่ Trump ชนะการเลือกตั้งสามารถส่งผลดีต่อตลาดคริปโทฯ อีกทั้งตอนนี้ตลาดคริปโทฯ ได้เหมือนมีการรอการยืนยันทั้งผลเลือกตั้งอยู่ และยังไม่ได้มีการ price in ในราคาของคริปโทฯ เท่าที่ควร บ่งบอกถึง upside ที่อาจจะมีเพิ่มขึ้นในอนาคต

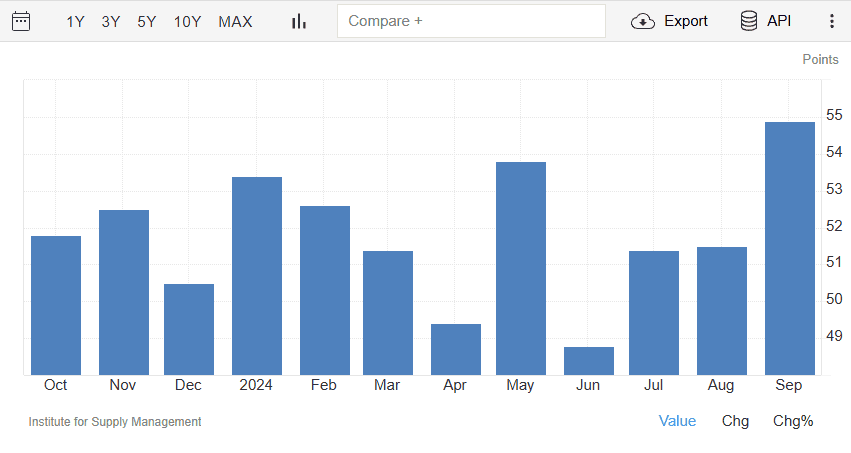

รายงานดัชนีผู้จัดการฝ่ายจัดซื้อที่ไม่ใช่ภาคการผลิต หรือ Non-Manufacturing Purchasing Manager Index (PMI) จากสถาบัน Institute of Supply Management (ISM) ที่ยังเป็นที่รู้จักในนามดัชนีผู้จัดการฝ่ายจัดซื้อภาคบริการ (ISM Service PMI) นั้นเป็นดัชนีรวมที่ได้คำนวณในฐานะเป็นดัชนีที่บ่งชี้ถึงภาวะเศรษฐกิจโดยรวมสำหรับธุรกิจภาคบริการ ดัชนีผู้จัดการฝ่ายจัดซื้อที่ไม่ใช่ภาคการผลิต นี้เป็นดัชนีรวมที่ได้จากดัชนีการกระจายต่าง ๆ ที่ประกอบด้วยดัชนีจำนวนสี่ประเภทที่มีน้ำหนักความสำคัญเท่าเทียมกันก็คือดัชนีกิจกรรมทางธุรกิจที่ได้ปรับตามฤดูกาลแล้ว ยอดคำสั่งซื้อใหม่ที่ได้ปรับตามฤดูกาลแล้ว การจ้างงานที่ได้ปรับตามฤดูกาลแล้ว และการจัดส่งสินค้าของผู้จัดหา

คาดการณ์จาก Tradingeconomic: ISM Services PMI มีแนวโน้มที่จะลดลงจาก 54.9 เป็น 54.8

ตีความอย่างไรต่อตลาด

การคาดการณ์การลดลงของ ISM Services PMI แต่ยังอยู่ในระดับที่มากกว่า 50 แสดงให้เห็นถึงเศรษฐกิจที่มีโอกาสที่จะชะลอตัวในระยะสั้น แต่อย่างไรก็ตาม ค่า ISM Service PMI ที่มากกว่า 50 ยังแสดงให้เห็นถึงพลังเชิงบวกมากกว่าเชิงลบ ด้วยการที่มีการคาดการณ์ว่าจะลดลงเพียง 0.1 จึงไม่น่ามีผลกระทบแบบมีนัยสำคัญต่อตลาดคริปโทฯ

สมาชิกคณะกรรมการนโยบายการเงินแห่งสหรัฐฯ หรือ FOMC ได้มีการลงคะแนนเพื่อกำหนดอัตราดอกเบี้ย นักเก็งกำไรต่างเฝ้าติดตามคำพูดของเขาอย่างใกล้ชิดเนื่องจากอัตราดอกเบี้ยระยะสั้นเป็นปัจจัยหลักในการกำหนดค่าเงินตราและความผันผวนของตลาดสินทรัพย์เสี่ยงต่าง ๆ

คาดการณ์จาก Tradingeconomic: FED มีแนวโน้มที่จะคงที่ลดอัตราดอกเบี้ยจาก 4.75% - 5.00% เหลือ 4.50% - 4.75%

ตีความอย่างไรต่อตลาด

ในปีนี้มีการคาดการณ์ว่า FED จะลดอัตราดอกเบี้ยทั้งหมด 100 BPS โดยที่ได้มีการลดแล้ว 50 BPS ในเดือนกันยายน 2024 และมีการคาดการณ์ว่าจะมีการลดอีก 25 BPS หรือลดลงเหลือ 4.50% - 4.75% ในวันที่ 7 พฤศจิกายน 2024 และจะลดอีกครั้งในการประชุมในเดือนธันวาคม 2024 หาก FED ได้มีการลดถึง 100 BPS ในปีนี้คาดว่าจะส่งผลต่อตลาดสินทรัพย์เสี่ยง เพราะเหล่านักลงทุนจะเอาเงินฝากออกมาลงทุนเพิ่มมากขึ้น

Initial Jobless Claims หรือ Unemployment Claims คือจำนวนผู้ขอรับสวัสดิการการว่างงานรายสัปดาห์ ซึ่งเป็นตัวเลขที่สะท้อนค่าใช้จ่ายของรัฐได้ชัดกว่าอัตราการว่างงาน เพราะยิ่งตัวเลขนี้สูงขึ้นนั่นหมายความว่าค่าใช้จ่ายของภาครัฐ หรือ Government Expenditure ถูกใช้ไปในการช่วยเหลือกลุ่มคนว่างงานมากขึ้น เศรษฐกิจมีแนวโน้มที่จะหดตัว และยังแสดงให้เห็นถึงช่องว่างความเหลื่อมล้ำในประเทศอีกด้วย โดยตัวเลขนี้จะมีประกาศทุก ๆ วันพฤหัสบดี

คาดการณ์จาก Tradingeconomic: Unemployment Claims มีแนวโน้มที่จะเพิ่มขึ้นจาก 216K เป็น 221K

ตีความอย่างไรต่อตลาด

การคาดการณ์การเพิ่มของขึ้นของ Unemployment Claims แสดงให้เห็นถึงผู้คนที่เข้ามาสวัสดิการการว่างงานของรัฐบาลเพิ่มมากขึ้น แต่อย่างไรก็ตามการเพิ่มขึ้นด้วยตัวเลขที่ไม่ได้เยอะมาก ทำให้ตัวชี้วัดนี้อาจไม่มีผลกระทบที่มีนัยสำคัญต่อตลาดสินทรัพย์เสี่ยง

Credit from LayerGG

Key Event

ที่น่าสนใจที่จะเกิดขึ้นในสัปดาห์และอาจจะทำให้เกิดความผันผวนกับสินทรัพย์ดิจิทัล

5 พฤศจิกายน

8 พฤศจิกายน

ในส่วนของ Funding rate สำหรับอาทิตย์นี้ยังคงตัวเป็นบวก และถือว่าอยู่ในระดับปกติ บ่งบอกถึงความเชื่อมั่นของนักลงทุนในตลาด โดยมีการเปิดสถานะลองมากกว่าสถานะชอร์ต แต่ไม่ได้มีความร้อนแรงมากจนเกินไป แสดงถึงช่องว่างของ Upside ที่ยังคงมีอยู่

ในฝั่งของ Bitcoin Open Interest มีการปรับตัวลดลงเพียงเล็กน้อย แต่ยังถือว่าอยู่ในระดับที่สูง แสดงถึงความเชื่อมั่นของนักลงทุนที่ยังคงสูงอยู่ และมีการเปิดความเสี่ยงอย่างเห็นได้ชัด พร้อมกับ Sentiment ของตลาดที่ฟื้นตัวขึ้นมาในสัปดาห์ที่แล้ว ถึงแม้จะเป็นสัญญาณบ่งบอกถึงความ Bullish แต่ก็แสดงถึงปริมาณการใช้ Leverage ในตลาดที่สูงขึ้นด้วย และทำให้เกิดความผันผวนของราคาที่ตามมา

ในส่วนของ Bitcoin ETF Flow ในสัปดาห์ที่ผ่านมามีกระแสเงินไหลเข้าจาก Spot Bitcoin ETFs รวมเป็นจำนวนทั้งสิ้น 2,220.2 ล้านเหรียญ ซึ่งนับว่าเป็นแรงซื้อมหาศาลจากนักลงทุนรายใหญ่ติดต่อกันเป็นเวลาหลายวัน บ่งบอกถึงความเชื่อมั่นในสินทรัพย์และ Sentiment ของตลาดที่ฟื้นตัวอย่างรุนแรง ต้อนรับปัจจัยบวกอย่างการเลือกตั้งของสหรัฐอเมริกาในสัปดาห์นี้

ในส่วนของ Ethereum ETF Flow ในสัปดาห์ที่ผ่านมา มีกระแสเงินไหลเข้าทั้งสิ้น 13 ล้านเหรียญ นับว่ามีความสนใจจากนักลงทุนสถาบันที่เพิ่มขึ้นมาเพียงเล็กน้อยเท่านั้น และยังไม่สามารถผลักดันราคาของ Ethereum ได้อย่างมีนัยสำคัญ ส่งผลให้ Ethereum ยังไม่สามารถเอาชนะตลาดได้

ช่วงสัปดาห์ที่ผ่านมา Spot Bitcoin ETF มีเม็ดเงินไหลเข้าเป็นจำนวนมากกว่า 2 พันล้านเหรียญ แต่ในทางกลับกัน Spot Ethereum ETF ยังคงได้รับความสนใจเพียงเล็กน้อยเท่านั้น ซึ่งส่งผลให้ Ethereum มีผลตอบแทนที่ Underperform ตลาด ถึงแม้ว่ามูลค่าตลาดคริปโทฯ โดยรวมจะมีการเพิ่มสูงขึ้นถึง 9% ในสัปดาห์ที่ผ่านมา

พฤติกรรมการไหลของเม็ดเงินดังกล่าว แสดงให้เห็นว่า นักลงทุนสถาบันยังคงให้ความสนใจกับ Bitcoin เป็นหลัก โดยหากพิจารณาจากยอด Spot Bitcoin ETF เปรียบเทียบกับยอด CME Futures จะสังเกตได้ว่า เม็ดเงินที่ไหลเข้ามาจากนักลงทุนสถาบันส่วนใหญ่ ไม่ได้มีการเปิดสถานะ Short เอาไว้ หรือที่เรียกว่า การทำ Cash and Carry Trade นั่นเอง ตัวเลขดังกล่าวบ่งบอกถึงความเชื่อมั่นใน Bitcoin ที่มากขึ้น

ในทางกลับกัน ปริมาณ Stablecoin ที่มีอยู่ในระบบไม่ได้มีการเพิ่มขึ้นหรือลดลงในสัปดาห์ที่ผ่านมา แต่การเพิ่มขึ้นของอัตราดอกเบี้ยการกู้ยืม Stablecoin บน Aave และ Funding rates กลับบ่งบอกว่า การเพิ่มขึ้นของราคา Altcoins ส่วนใหญ่ มาจากการเปิด Leverage และอาจจะทำให้เกิดความผันผวนที่มากขึ้นตามมา

โดยสรุป คือ Bitcoin ยังคงได้รับความสนใจจากนักลงทุนสถาบันที่มากกว่าเหรียญอื่น ประกอบกับปัจจัยบวกอย่างการเลือกตั้งสหรัฐฯ และ FOMC Meeting ที่จะตามมา ในขณะเดียวกัน Altcoins ก็ยังคงน่าจับตามอง เพราะมีราคาที่ค่อนข้างต่ำแล้ว แต่อาจจะต้องระมัดระวังเรื่องของการใช้ Leverage หรือสัญญา Futures ที่อาจจะทำให้เกิดความผันผวนมากกว่าปกติได้

by Cryptomind Advisory

$BTC ได้ย่อตัวกลับลงมาทดสอบแนวรับบริเวณ $66,000 - $67,000 อีกครั้งหลังจากดีดตัวขึ้นไปในสัปดาห์ที่แล้ว มุมมองในช่วงข้างหน้านั้น หากราคาของ $BTC ยังคงยืนเหนือแนวรับดังกล่าวได้ก็จะมีแนวโน้มที่ BTC นั้นสามารถจะขึ้นต่อไปได้ ในอีกมุมหนึ่งหากราคามีการย่อตัวลงมาปิดต่ำกว่าแนวดังกล่าวก็มีแนวโน้มที่ราคาอาจจะ Sideway Down ออกไปในช่วงข้างหน้านี้ได้

แนวต้าน : $73,000 | $76,500 | $83,000

แนวรับ : $67,000 | $61,500 | $57,500

$ETH ย่อกลับลงมาอยู่ในโซนแนวรับ Trendline ขาขึ้นอีกครั้งหนึ่ง ซึ่งการเคลื่อนที่ของราคาในบริเวณนี้จะเป็นตัวจุดเปลี่ยนสำคัญว่าราคาจะ Breakout ได้ในทิศทางใด หากราคามีการปิดตัวต่ำกว่า $2,450 ก็จะมีแนวโน้มว่า $ETH นั้นจะ Sideway Down ออกไปได้ในสัปดาห์ข้างหน้า อย่างไรก็ตามหากราคายังสามารถยืนอยู่ได้หรือเด้งขึ้นจากบริเวณนี้ก็อาจจะทำให้ $ETH สามารถอยู่ในชุดสะสมต่อไปได้รวมถึงแนวโน้มในการ Breakout ขึ้นต่อไปในอนาคต

แนวต้าน : $2,700 | $2,870 | $3,300

แนวรับ : $2,400 | $2,250 | $2,100

by Cryptomind Advisory

ตลาดกำลังมองเห็นโอกาสของเกิด Soft landing ของเศรษฐกิจสหรัฐหลังจากการลดดอกเบี้ยของ FED ทำให้ตลาดเริ่มเปิดความเสี่ยงมากขึ้น ขณะที่ Bitcoin Dominance ปรับตัวขึ้นสู่ระดับสูงมากกว่า 50% ผนวกกับการมาของ Ethereum และ Bitcoin spot ETF / Options และมุมมองเชิงบวกมากๆต่อตลาดคริปโทโดยรวม ในสหรัฐในเชิงการเมืองที่อาจจะเห็นภาพชัดเจนในไตรมาสที่ 4 และเมื่อพิจารณาตัวเลขเศรษฐกิจที่ผันผวนในสัปดาห์นี้ จึงแนะนำให้นักลงทุนถือสัดส่วนของ Bitcoin เอาไว้เพื่อลด Drawdown โดยรวมของพอร์ต และเพิ่มสัดส่วนของ Ethereum ในพอร์ตเพิ่มขึ้น บวกกับถือสัดส่วนของ Altcoins ที่มีพื้นฐานที่ดีรับสัญญาณของ Altcoins season และเก็บ Stablecoin ที่เป็น USD เพื่อใช้เป็นไม้สำรอง

BITCOIN 40%

SELECTIVE LARGE MARKET CAP (30-35%)

SELECTIVE SMALL-MID MARKET CAP ALTCOINS (10-15%)

STABLECOINS 15%

Merkle Capital

ที่มา: https://merkle.capital/articles/Merkle-Weekly-Snapshot-29th-2nd-August-2024

คำเตือน

สินทรัพย์ดิจิทัลมีความเสี่ยงสูง ท่านอาจสูญเสียเงินลงทุนได้ทั้งจำนวน โปรดศึกษาและลงทุนให้เหมาะสมกับระดับความเสี่ยงที่ยอมรับได้

| ผลตอบแทนของสินทรัพย์ดิจิทัลในอดีต มิได้เป็นสิ่งยืนยันถึงผลตอบแทนของสินทรัพย์ดิจิทัลในอนาคต | ข้อมูลดังกล่าวไม่ใช่ข้อเสนอการลงทุนหรือการจัดการใด ๆ ของการลงทุนในสินทรัพย์ดิจิทัล | เนื้อหาข้างต้นเป็นการรวบรวมเนื้อหาโดยใช้ข้อมูลในอดีตอาจมีการคลาดเคลื่อนได้ นักลงทุนควรศึกษาและทำความเข้าใจก่อนลงทุนในสินทรัพย์ดิจิทัล